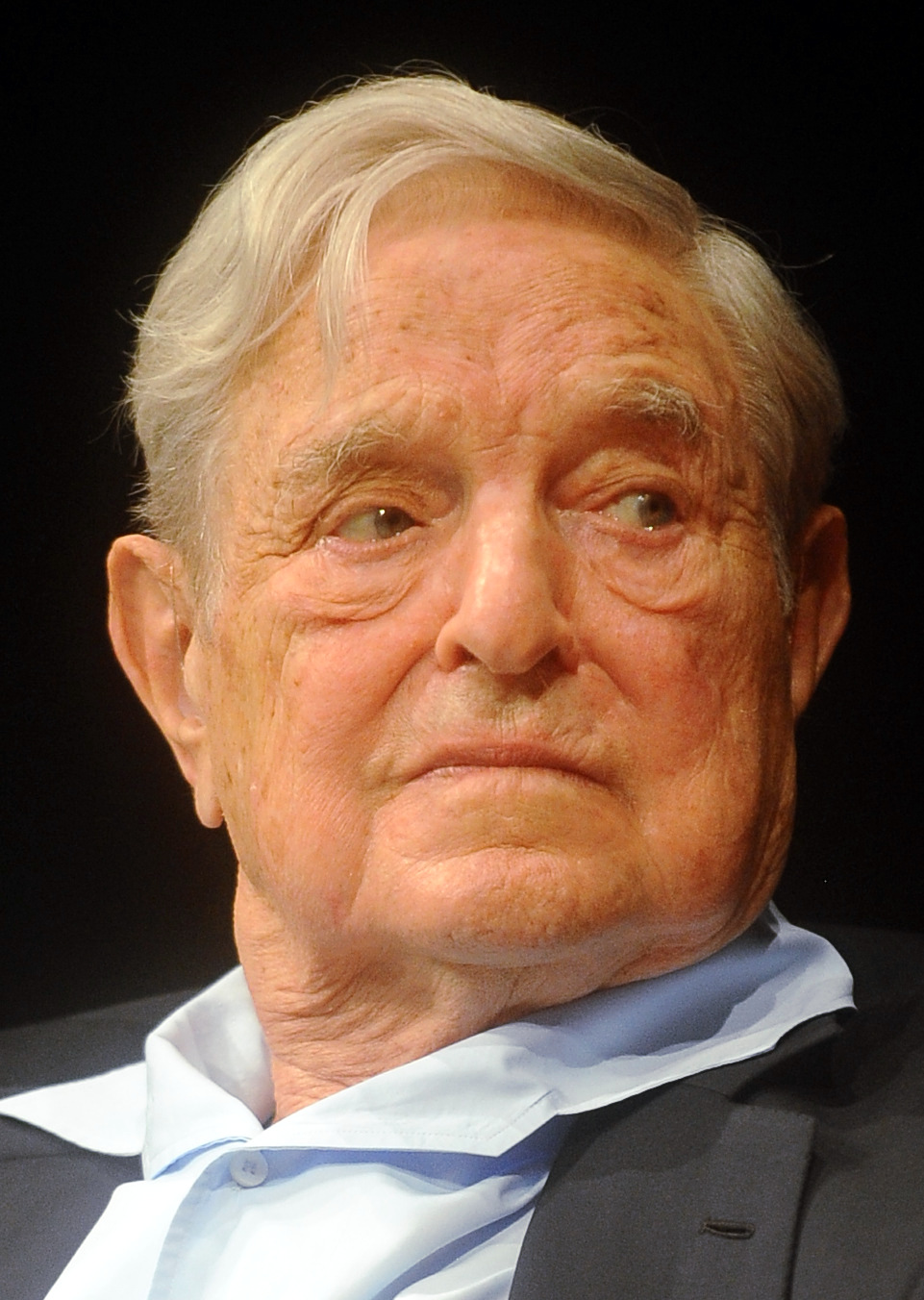

伝説の投資家といえば、ウォーレン・バフェット・ジム・ロジャース、そしてジョージ・ソロス。世界経済を動かし、歴史すら変えてしまうパワーを持ったジョージ・ソロスの金融哲を学びましょう。

ジョージ・ソロスとは

1930年、ハンガリーの首都ブタペストに生まれたユダヤ人ジョージ・ソロス。第二次世界大戦真っ只中、ユダヤ人としてナチスから迫害を受けています。14歳のときに、偽造書類と潜伏によってナチスとソ連の支配から逃れましたが、戦後も不遇の時代が続きます。

イギリスで大学に入学するも、ウェイターや雑用に仕事に就き生計を立てていました。金融業界で就職先を探していたソロスでしたが、そこは階級社会のイギリス。どこも門前払いで、スタートラインにすら立てない日々。ヨーロッパでは成功の糸口を見つけられないままでした。

ソロスが職につけたのは海を渡ったアメリカ。小さな株式仲介会社を経営しているという父の同僚を通じてニューヨークに渡り、1956年にウォール街の仲間入りを果たします。

1969年、ソロスは世界三大投資家であるジム・ロジャースとともにファンドを設立。このファンドは、その後このファンドは、史上最強のヘッジファンド「クォンタム・ファンド」。伝説的なファンドに成長し、ソロスのサクセスストーリーが始まります。

ジョージ・ソロスの伝説

迫害を受け、成功の糸口をつかむことすらできなかったヨーロッパでは人生のどん底を経験したソロスでしたが、アメリカのウォール街で花開き、伝説の投資家への階段を着実に駆け上がりました。

イングランド銀行を潰した

彼の名前を世界に知らしめたのが、イングランド銀行との金融対決です。

1990年、イギリスでは、EC(現在のEUの前身)が加盟国内でどこでも使用できるユーロへの自国通貨ポンドの統合が議論されていました。イギリスのポンドを廃止するためには、当時の高すぎるポンドの価値を下げる必要があり、ポンドの通貨切り下げが叫ばれていたのです。

これに着目したソロスは、大量のポンド空売りを仕掛けます。しかし、イングランド銀行は必死にポンドを買い支えていました。圧倒的なソロスの空売りに耐えられず、イングランド銀行は資金が尽きて、ポンドは約10%暴落。事実上のERM脱退となったのです。結果として、ポンドをユーロに統一することはかないませんでした。

欧州連合から非難を浴びたソロスでしたが、結果としてポンドの下落によってイギリス経済は復活を果たしたとも言われています。ひとりの投資家が一企業の破綻を招き、さらには国の経済を回復させるきっかけをつかむなんて…。金融パワーの壮大さを感じさせられるエピソードです。

28年で資産を3000倍にした

ソロスが設立した「クォンタム・ファンド」は、設立以来1981年まで損失ゼロでした。設立から28年で資産を3000倍にしています。つまり1969年にソロスのファンドに資産1万円を投資していれば、1997年には資産3000万円以上なっている計算です。100万円だと30億円です。

これこそ「クォンタム・ファンド」が世界最強と言われる所以です。

ジョージ・ソロスの金融哲学

ジョージ・ソロスの金融哲学は、ジム・ロジャースともウォーレン・バフェットとも全く異なります。私は彼に闘志を感じます。常に自分や他者と闘い「本当にそれは正しいのか?」と問い続けているのです。

市場は常に間違っている

「市場が常に間違っている」というのは私の強い信念である。

原文では

“markets are always biased”

と言っています。

市場は常にバイアスがかかっている

と訳すのが正しいでしょう。ソロスのの投資は「再帰性理論」を基盤にしています。人間が引き起こす社会的事象は個人によって解釈が異なるから、誤解や思い込みが生じやすい。まさにイングランド銀行との戦いもバイアスがかかっています。そして、忘れてはいけないのは、自分自身もバイアスにかかった状態だということ。ソロスは

「私が確かに人より優れている点は、私が間違いを認められるところです。それが私の成功の秘密なのです」

と、続けます。間違いを認められることこそ、投資において重要なファクターなのです。

成功するためには、仕事を離れることが必要だ

成功するためには、仕事を離れることが必要だ。時間を持てあます必要もある。

ソロスは、偉大な投資家として成功したあとも、ウォール街での生活を重要視していませんでした。ソロスにとってはウォール街で仕事に取り組むよりも、各国の重要な政策決定者に会い、話をし、考える時間を持つほうが重要だったのです。

ソロスはモルガン・スタンレーのバイロン・ウィーンにこう助言しています。

「君の問題は、毎日出勤して、毎日出勤しているんだから何かしないといけないと考えていることだ。毎日出勤し、何かをしていれば、いつが特別な日なのかわからなくなってしまう」

ソロスは、ウォール街の誰よりもヨーロッパの金融知識が深く、人脈があり、常にグローバルな視点から物事を見ることができたのです。

まず生き残れ。儲けるのはそれからだ

まず生き残れ。儲けるのはそれからだ

ユダヤからの迫害を生き抜いたソロスだからこそ説得力のある名言です。これこそ、ソロスの投資哲学の根本となっているといっても過言ではないでしょう。

相場の世界でも、まず生き残ることが重要。自分の許容範囲以上の投資を行いリスクを取ってしまうことで、市場から退場せざるを得ないという場面は多いものです。

相場という戦いの中で自分の戦闘力を正確に判断し、強いものとは闘わないことも戦略のうち。生き残ることを最重要ファクターにして、それをベースに金儲けへの足がかりをつかむのです。投資はギャンブルではありません。自分の戦闘力に見合った闘いをするのが重要。

まとめ:投資をして迷った時には先人の教えを指針にしよう

私に取って投資は初めての挑戦ですが、先人たちにとっては経験したことがある場面も多数。歴史から、間違いを学んだり、成功への方程式をイメージするのは重要です。

巷では投資信託の授業が始まると話題ですが、伝説の投資家たちの歴史や名言を振り返って、いかに経済の歴史が面白いかを勉強するのも義務教育でぜひ取り組んでほしい授業のひとつです。

▼日本の伝説の投資家といえば本多静六