ソーシャルレンディングに興味はあったのですが、個別株が欲しくて手が出せないまま数ヶ月。2019年8月に超少額(25000円)でソーシャルレンディングをスタートしました。2ヶ月目にして初めての分配金をゲット。追加入金して現在は10万円を運用中。半年運用して1000円以上の分配金をいただきました。

▼クラウドバンクのセミナーで聞いたメリットとデメリット

クラウドバンクで初めての分配金が入った!

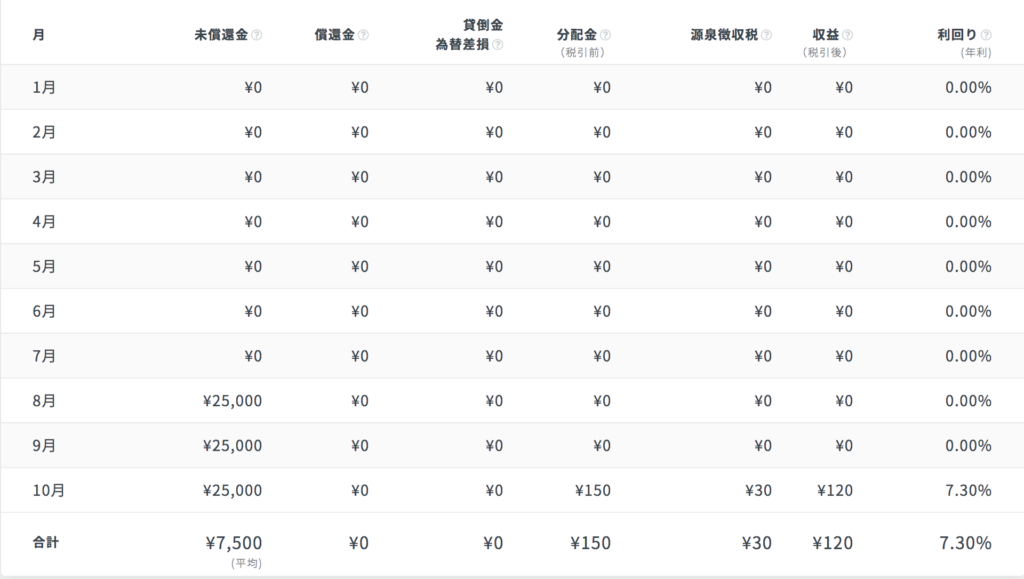

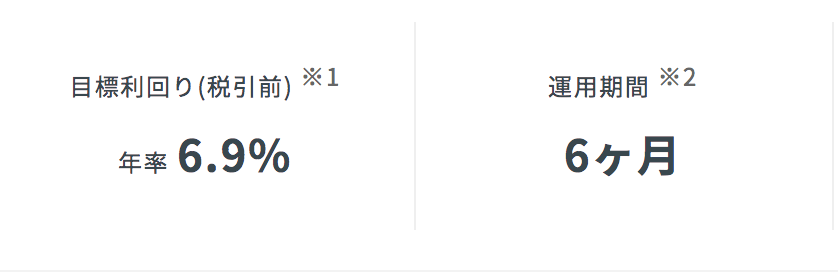

2019年8月にクラウドバンクで25,000円という超少額投資をスタートしました。2019年10月5日(土)に初めての分配金120円(税引後)が入金されました。

元本:25,000円

月利回り:0.6%(150円)

運用期間6ヶ月なので、資金拘束されますが、月0.6%の利回りは魅力的。私は短期の6ヶ月運用の商品にINしましたが、12ヶ月なら7.2%の年利になります。

やや不安で超少額から始めたソーシャルレンディングですが、ミドルリスク・ミドルリターンで、分散投資には向いているかも?と、感じているのが現在の所感です。

クラウドバンクとは

クラウドバンクは、日本クラウド証券株式会社が運営するソーシャルレンディングサービス。日本クラウド証券株式会社は、最初に第一種金融商品取引業者としてソーシャルレンディングに取り組みました。

最近は、テレビCMでもよく見ます。モーニングサテライトにも出てましたね。

なんだかソーシャルレンディングって怪しい…

と思っている人も多いと思いますが、新しいことを始める時には、しっかりリサーチして自分の頭で考える事が重要だと思います。その上で、少額からでもトライしてみると、そのサービスのメリットとデメリットが見えてきます。

そもそもソーシャルレンディング って?

ソーシャルレンディングとは、お金を借りたい事業者とお金を貸したい投資家をマッチングする仲介サービスのことです。

銀行とは違い、個人が事業にお金を貸す事が可能です。投資家は高い利回りでお金を貸す事ができ、企業は事業に必要な資金を低い金利で借りる事ができます。

銀行からお金を借りる場合、

- 借入額

- 財務状態による安全性

- 借入期間

によって、金利が変わります。また、融資までのスピードが遅いのもデメリット。銀行という仲介業者以外から借入できるソーシャルレンディングという選択をする企業が増えているのです。

クラウドバンクのメリットとデメリット

クラウドバンク以外にもソーシャルレンディングサービスはいくつかあります。

- マネオ

- SBIソーシャルレンディング

- クラウドクレジット

- ファンズ

などが選択肢かと思います。ではクラウドバンクのメリットとデメリットはどこにあるのでしょうか。

クラウドバンクのメリット

ソーシャルレンディングに取り組む上で、不安に思うことをしっかりサポートしているのがクラウドバンクという印象です。

融資元本回収率100%

過去5年間、クラウドバンクはデフォルト率0%です。元本回収率100%を誇ります。つまり投資して損した人はいないということ。

しかし、利息の支払い遅延が起こった過去はあります。2015年5月のこと。しかし元本はしっかり回収されて、遅延したものの利息も支払われました。

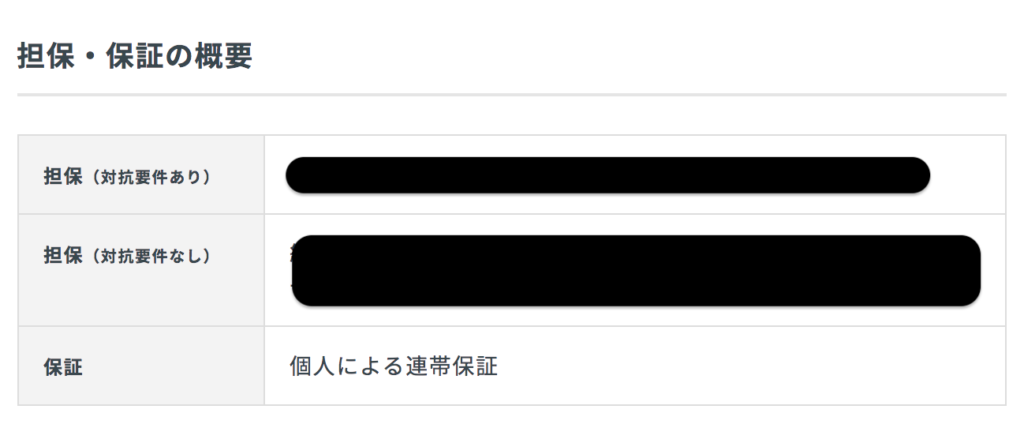

担保・保証情報あり

担保や保証のあるなしが、会員限定で開示されています。担保や保証がある場合、万が一事業に失敗しても一部・もしくは全額投資家に返却される可能性あるので、リスクが減りますよね。

平均利回り6.99%

私が参加した案件も6.9%の年利でしたが、平均が6.99%という高い利回りを誇ります。日本株でいうとJTくらいの利回りを叩き出しているんですね。すごい…!

1万円から始められる

私のように少額しか投資できない人には嬉しいのが少額投資OKなところ。1万円から始められます。クラウドバンク内でも、分散投資可能なので、不動産・太陽光発電・海外不動産など、投資先を分散してリスクヘッジしやすいのもメリットです。

クラウドバンクのデメリット

メリットが大きい分デメリットも存在します。投資の基本はメリットもデメリットも理解した上で、最悪の場合を想定して余剰資金で行うこと。

元本割れのリスク

クラウドバンクに限らずソーシャルレンディングには貸し倒れのリスクがあります。過去にデフォルトがないからといって、これからないとは限りません。ミドルリスク・ミドルリターンで、投資家は元本割れのリスクを許容しなければなりません。もし許容できないなら、銀行の定期預金へ!

途中解約不可

申し込みすると、決められた期間内は資金拘束されます。原則として途中解約は認められません。

クラウドバンクの破綻

これもクラウドバンクに限ったことではありませんが、事業者が破綻した場合資金が戻ってこないリスクがあります。

クラウドバンクの場合、証券会社が取得する「第1種金融商品取引業者免許」をとっているので、破綻リスクは低いですが、ゼロではありません。

私がクラウドバンクを選んだ理由

他のソーシャルレンディングサービスと比較して、私がクラウドバンクを選んだ理由はシンプルです。

デフォルトのリスクが低そう

会社の財務状況やサービスを読み込みましたが、デフォルトしにくいように工夫を感じました。しかし、未曾有の大不況が来たら…公表数値が正しくなかったら…など疑えばきりがありません。いったん、リスクは低そうということで、許容しました。

最近思うことは、こうでもしないと最初の一歩って進めないと思うんです。私の周りには、「投資=怖い」と貯金しかしていない人たちが多くいます。何もしてないのに、わからなくて怖いという人に私はなりたくなーと思います。

▼クラウドバンクの”元本回収”への思いがスゴイ

1万円から少額投資可能

上記の気持ちとは裏腹に、やはり新しいサービスは不安なので、大金を突っ込むのは気が引けます。というか、私にはそんな資金はありません。でもクラウドバンクは1案件1万円から投資可能。これはかなり嬉しかったです。

まずは少額から始めてみて、様子を見て金額を増やすという運用が可能です。

振込&出金手数料無料

銀行からクラウドバンクに入金&出金する際、手数料がかからなかったのも嬉しいところでした。

入金は、SBI銀行で1ヶ月の無料振込枠があるから。出金手数料はクラウドバンクなら無料です。

投資していない余剰資金移動が自由にできるのは魅力的。

ほったらかし運用ができる

投資先が決まったら、投資期間中はすることがないです。分配金が入金されたら、アプリを開いてニヤニヤするだけ。

投資期間が終わって、お金が戻って来たら次の投資先を探してポチるのみ。ほとんど手がかからずほったらかして、お金が増えていきます。

案件の種類が豊富

私がサイトを回遊しているとき、他のソーシャルレンディングでは、案件がゼロだったのですがクラウドバンクは常時2-3種類のファンドが募集中で、その進捗度合いがグラフ化されてわかりやすかったんです。

応募人数や現在の金額が可視化されていて、人気のファンドがどれかも一目瞭然。

アプリで進捗確認可能

クラウドバンクにはアプリがあります。ダウンロードして会員登録すれば、自分の投資ファンドの進捗状況が一目瞭然!

マネーフォワードにも連携できるのも、地味にありがたいです。

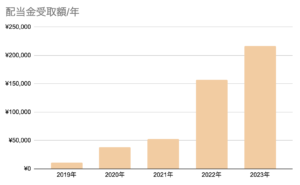

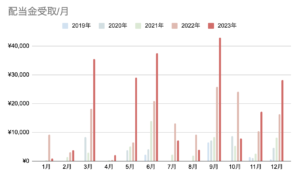

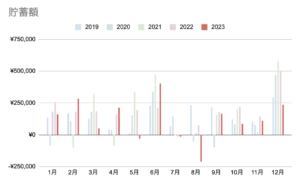

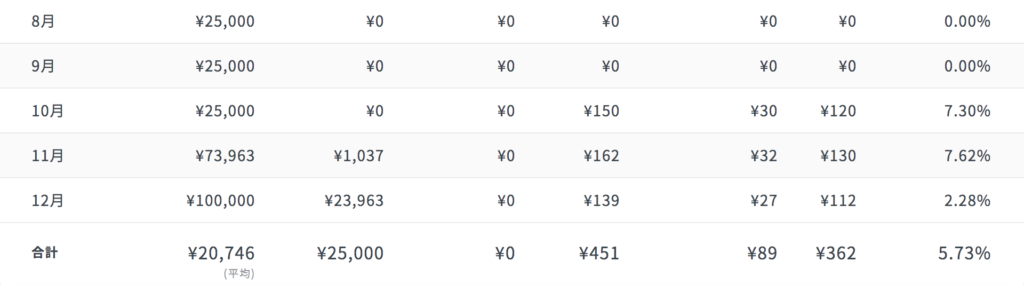

追記:クラウドバンク、私の進捗状況

2019年8〜12月

8月に25000円を入金。実際運用がスタートしたのは、10月からでした。初月の利回りが驚きの7.3%(年利)。

12月に元本を10万円プラス。管理しやすくするために、償還金から25000円を引き落とし、12月からは10万円を運用しています。これらの運用は2020年1月から2月にスタート。

2020年1月〜6月

2月から本格的に10万円がスタートしました。利回りは6.6%。1月は償還金が発生しているので、現在の運用額は95000円ほどです。再投資することも考えていたのですが、2020年3月時点のコロナの影響で前が見えず、これから訪れるかもしれない中小の経営危機を鑑みて、償還金は再投資せずいったん見守りの姿勢です。

現在までの分配金は2,350円。ここから源泉徴収がひかれますので、手元に残るのは1,886円です。何にもしないでほったらかしでお金が増えていく感覚です。

まとめ:クラウドバンクは分散投資としてはあり!

半年間、運用してみて…

・ほったらかしでお金が増える

・リスクはあるがリターンもそれなりにある

この2点は、他の投資と違うメリットがあり、ソーシャルレンディングは分散投資のひとつとして

あり!

というのが私の結論です。

これからの方針は…

- 基本ほったらかし

- 賠償金や分配金は、クラウドバンク内で再投資

- 銀行預金と個別株の中間のリスク&リターンの位置付け

とします。

▼クラウドバンクのセミナーで聞いたメリットとデメリット